Unabhängiger Versicherungsmakler

Servicezentrum Mechernich

Peter Schüller Weg 3

53894 Mechernich

Deutschland

Telefon: 02443-315883

kontakt@ufkb.de

Unabhängiger Versicherungsmakler

Servicezentrum Mechernich

Peter Schüller Weg 3

53894 Mechernich

Deutschland

Telefon: 02443-315883

kontakt@ufkb.de

Private Krankenversicherung Rücklagen fürs Alter (PKV)

Leider ist dieses Thema emotional sehr stark besetzt und selten wird mit Zahlen gearbeitet. Aus diesem Grund widmen wir uns heute nur diesem Thema.

Ausgangssituation:

Bei der Aufarbeitung dieses Bereichs behandeln wir nur den Beitrag zur Krankenversicherung, nicht den Beitrag zur Pflegeversicherung. Beitragssteigerungen werden nicht berücksichtigt. Es handelt sich um einen aktuellen Kundenfall. Der Kunde ist angestellt, kinderlos und in der Gesetzlichen Rentenversicherung (GRV) versichert. Der Wechsel aus der Gesetzlichen Krankenversicherung (GKV) erfolge im Alter von 40 Jahren. Zu diesem Zeitpunkt bezahlte er 1.160 Euro monatlichen Beitrag in die GKV, den er sich mit dem Arbeitgeber hälftig teilte. Da es sich um einen realen Kundenfall handelt, wird mit den realen Tarifen seiner Privaten Krankenversicherung (PKV) gearbeitet.

Aktuell (im Erwerbsleben) sieht der PKV-Beitrag wie folgt aus:

Krankenversicherung + Pflege SDK (S1, AM12, Z9, BE/214, PPN): 885,91 Euro

10% Gesetzlicher Zuschlag (VT): 71,63 Euro

Krankentagegeld (TA6/130 vergleichbare Höhe wie GKV): 58,50 Euro

Summe: 1.016,04 Euro

(143,96 Euro weniger Beitrag als GKV wegen Pflegeversicherung, sonst Arbeitgeberzuschuss maximal ausgereizt)

| Berechnungsschritt | Beitrag PKV | Beitrag GKV | Anmerkung |

| Beitrag im Ruhestand (Basis) | 671,91 € | 588,75 € | Der PKV-Beitrag ist hier bereits um den Entlastungstarif, den Wegfall des Krankentagegelds etc. bereinigt. |

| Ebene 2: Kosten aus Betriebsrente | unverändert | + 186,78 € | Einnahmen aus Betriebsrenten sind in der GKV voll beitragspflichtig. In der PKV fallen hier keine Zusatzkosten an. |

| Zwischenstand | 671,91 € | 775,53 € | Bereits nach dieser Ebene ist die PKV im Beispielfall günstiger. |

| Ebene 3: Kosten aus weiteren Einkünften | unverändert | bis zu +167,11 € | Falls die Voraussetzungen f+r die KVdR nicht erfüllt sind, werden auch Mieten, Zinsen etc. in der GKV bis zur Beitragsbemessungsgrenze verbeitragt. |

| Maximaler Beitrag (Beispiel) | 671,91 € | 942,64 € | Im "Worst-Case" für den Versicherten kann der GKV-Beitrag stark ansteigen. |

| Fazit | Bleibt stabil | Bis zu 942,64 € | Die PKV ist in diesem Beispiel bis zu 270 € günstiger im Alter. |

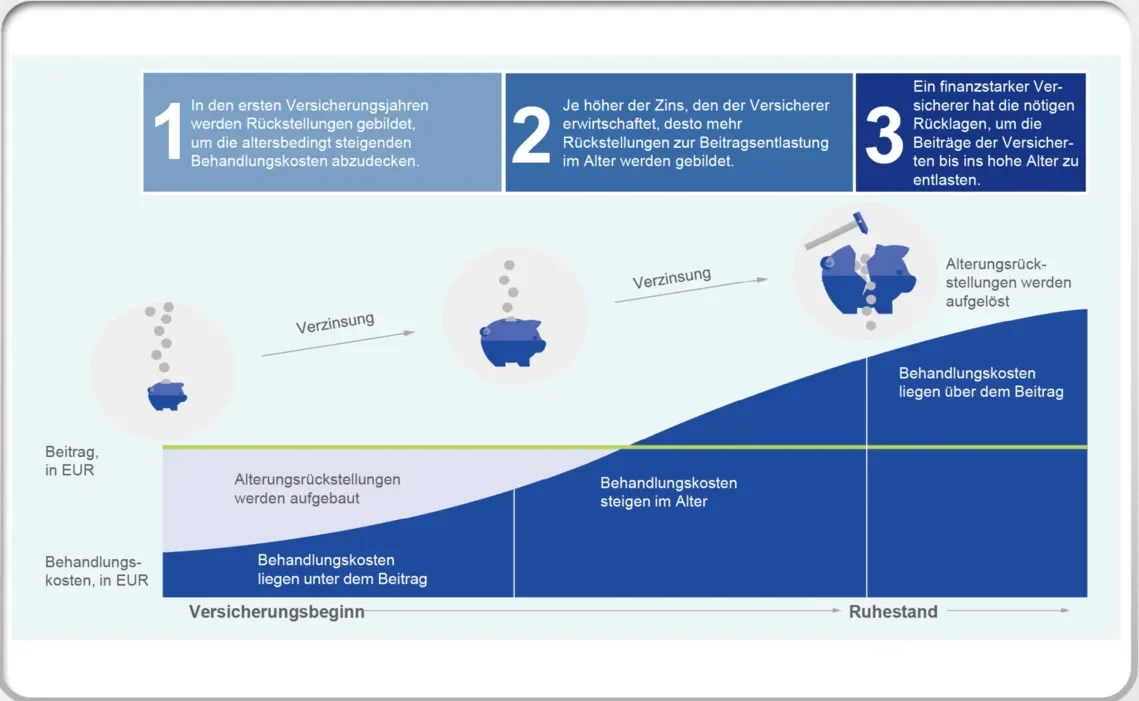

Das Finanzierungsverfahren der Privaten Krankenversicherungen (PKV), das sogenannte Anwartschaftsdeckungsverfahren, ist gegenüber demografischen Veränderungen weitgehend robust.

Sie bilden in Ihrem Tarif bei Ihrem gewählten Versicherer in Ihrer Altersgruppe ein Kollektiv. Nur in diesem Kollektiv findet ein Risikoausgleich statt. Es ist somit wichtig, dass Sie sich in einem gut gewählten, ausfinanzierten PKV-Kollektiv versichern.

Es gilt der Grundsatz: Lieber hochpreisiger und damit mehr Altersrückstellungen bilden.

Diese Altersrückstellungen mit dem Zinseszinseffekt entlasten Sie im Alter. Wer anfangs einen günstigen Beitrag wählt, entlastet nur seinen Arbeitgeber durch den reduzierten Arbeitgeberzuschuss und zahlt voraussichtlich in der Rente die gesparten Beiträge und zusätzlich den entgangenen Zinseszinseffekt durch stark steigende Beiträge nach.

In unserem Fall sparen Sie vom ersten Tag an 143,96 Euro brutto im Vergleich zur Gesetzlichen Krankenversicherung (GKV) aufgrund der niedrigen Pflegeversicherungsbeiträge in der PKV. Zusätzlich haben wir schon einen Beitrag in Höhe von 96,30 Euro für einen Beitragsentlastungstarif im Alter in Höhe von 214 Euro zur optimalen Ausnutzung des Arbeitgeberzuschusses berücksichtigt. Dieser Betrag teilt sich hälftig zwischen Arbeitgeber und Arbeitnehmer auf. Wer jedoch eine bezahlbare Private Krankenversicherung (PKV) im Alter haben möchte, sollte nicht in der Erwerbszeit sparen. Aus dem Grund gibt es Möglichkeiten, strategisch aktiv zu werden:

1. Beitragsentlastungstarif in der Privaten Krankenversicherung (PKV) - besonders für Angestellte, die den Arbeitgeberzuschuss nicht ausgereizt haben

Diesen Baustein haben wir in der Beispielrechnung schon berücksichtigt. Mit der Beitragsentlastungkomponente Privaten Krankenversicherung zahlen Sie während der gesamten Versicherungsdauer einen Betrag, zusätzlich zu Ihrem Krankenversicherungsbeitrag. In der Rente wird das dann belohnt: Zum Renteneintritt, zum Beispiel mit 67, reduziert sich der Krankenversicherungsbeitrag um den vereinbarten Betrag.

Es stellt sich die Frage: Lohnt es sich, einen Beitragsentlastungstarif abzuschließen? Oder sollte man das Geld, das dafür ausgegeben werden würde, lieber selbst investieren?

Aufgrund des Arbeitgeberzuschusses ist der Beitragsentlastungstarif besonders für Angestellte mit einer PKV interessant. Außerdem gilt wie immer in der Privaten Krankenversicherung (PKV): Je früher Sie anfangen, desto mehr können Sie sparen.

Aber auch wenn eine oder sogar beide Faktoren nicht der Fall sind, kann ein Beitragsentlastungstarif Sinn machen:

Die Beitragsentlastung ist ideal, wenn Sie wissen, dass Sie kein disziplinierter Sparer sind. Die Beiträge werden mit der Privaten Krankenversicherung (PKV) erhoben.

Besonders reizvoll ist die Beitragsentlastungskomponente für Angestellte, die Ihren Arbeitgeberzuschuss noch nicht zu 100% ausgereizt haben. Der Arbeitgeber beteiligt sich in diesem Fall zu 50 % an der Beitragsentlastung, genauso wie an den Beiträgen zur Privaten Krankenversicherung (PKV). Zusätzlich erhalten Sie noch eine Steuerersparnis in Höhe Ihres Grenzsteuersatzes auf den von Ihnen geleisteten Arbeitnehmeranteil. Im besten Fall werden somit vom Beitragsentlastungstarif durch Steuerersparnis und Arbeitgeberzuschuss fast 75 % übernommen und Ihr Eigenanteil fällt auf ca. 25 %.

In unserem Beispielfall wurde von Beginn an eine Beitragsentlastung von 214 Euro eingerechnet, um den optimalen Arbeitgeberzuschuss zu erlangen.

2. Basisrente / Rüruprente - besonders für Selbständige, Beamte und Angestellte oberhalb des Arbeitgeberzuschuss empfehlenswert

Die Basisrente / Rüruprente bietet die Möglichkeit der steuerlichen Geltendmachung innerhalb der Fördergrenzen. Sie ist somit für Selbständige sehr interessant und ggf. zu bevorzugen.

Bei Angestellten wird der Arbeitgeberzuschuss in Höhe von 50 % nicht gewährt. Die Förderung liegt somit erheblich geringer als beim Beitragsentlastungstarif.

3. Individuelles Gesundheitskonto - meist nicht empfehlenswert

Auch auf diesem Weg können grundsätzlich Rücklagen gebildet werden. Diese sind jedoch ohne Arbeitgeberzuschuss und auch ohne Steuerersparnis. Zusätzlich werden auf die Erträge wieder Steuern erhoben. Auch besteht das Risiko, dass das zurückgelegte Geld für andere Zwecke verwendet wird und das Alter gar nicht erreicht wird. In der Praxis hat sich dieser Weg nicht bewährt. In der ideologisierten Labor-Betrachtung kann er jedoch funktionieren.

Eine Private Krankenversicherung (PKV) bietet die Möglichkeit, Beiträge zu reinvestieren und so später eine Beitragsentlastung zu erzielen. Durch die Beitragsrückerstattung können Versicherte einen Teil ihrer gezahlten Beiträge zurückerhalten, sofern sie keine Leistungen in Anspruch genommen haben. Diese Rückerstattungen können dann gezielt für die Zukunft angelegt werden, um so die finanzielle Belastung im Alter zu reduzieren.

1. Beitragsentlastungstarif – meist nicht empfehlenswert

Es gibt keinen Arbeitgeberzuschuss und der Beitrag ist auf die Vorsorgeleistungen / Vorsorgeaufwendungen begrenzt.

2. Basisrente - für Angestellte, Beamte und Selbständige empfehlenswert

Die Basisrente / Rüruprente bietet die Möglichkeit der steuerlichen Geltendmachung innerhalb der Fördergrenzen.

3. Individuelles Gesundheitskonto - meist nicht empfehlenswert

Auch auf diesem Weg können grundsätzlich Rücklagen gebildet werden. Diese sind jedoch ohne Arbeitgeberzuschuss und auch ohne Steuerersparnis. Zusätzlich werden auf die Erträge wieder Steuern erhoben. Auch besteht das Risiko, dass das zurückgelegte Geld für andere Zwecke verwendet wird und das Alter gar nicht erreicht wird. In der Praxis hat sich dieser Weg nicht bewährt. In der ideologisierten Labor-Betrachtung kann er jedoch funktionieren.

Seit dem 1. Januar 2000 hat der Gesetzgeber in Deutschland mit dem Gesundheitsreformgesetz einen Gesetzlichen Zuschlag für die Beiträge einer privaten Krankenversicherung (PKV) eingeführt.

Grundsätzlich muss jeder Privatversicherte im Alter zwischen 21 und 60 Jahren den gesetzlichen Zuschlag zahlen. Nur bei Zusatztarifen, Tagegeldversicherungen und der Pflegeversicherung entfällt dieser gesetzliche Zuschlag.

Der Gesetzliche Zuschlag beträgt zehn Prozent des Tarifbeitrags und wurde eingeführt, um die Beitragssteigerungen im Alter auszugleichen. Der gesetzliche Zuschlag wird angelegt und inklusive der Zinsen dazu verwendet, ab einem Alter von 65 Jahren den Beitrag möglichst stabil und bezahlbar zu halten.

Ab dem 80. Lebensjahr kann das gebildete Kapital auch dazu verwendet werden, den Beitrag zu senken. Dies hängt von der Höhe der real gebildeten Rücklagen ab. Je jünger Sie die Private Krankenversicherung (PKV) abgeschlossen haben, je mehr Rücklagen sind vorhanden. Eine Auszahlung der Rücklage ist gesetzlich nicht erlaubt.

Der Gesetzliche Zuschlag von zehn Prozent ergänzt die kollektiven Alterungsrückstellungen aus Teil 1, die jede Private Krankenversicherung (PKV) bildet, um die höheren Kosten im Alter auszugleichen.

Beim Gesetzlichen Zuschlag handelt es sich um eine individuelle Rücklage. Die Rücklage wird nicht auf das Versichertenkollektiv angerechnet. Nur Sie persönlich kommen in den Genuss der Beitragsstabilisierung (Reduzierung) Ihrer PKV durch Ihre Rücklagen.

Mit dem Alter von 60 Jahren fällt der Gesetzliche Zuschlag in Höhe von 10 % bei Ihrer Privaten Krankenversicherung weg. Somit beträgt Ihr Beitrag dann:

Krankenversicherung + Pflege SDK (S1, AM12, Z9, BE/214, PPN): 885,91 Euro

10 % Gesetzlicher Zuschlag (VT): 0 Euro

Krankentagegeld (TA6/130 vergleichbare Höhe wie GKV): 58,50 Euro

Summe: 944,41 Euro

(215,59 Euro weniger Beitrag als GKV wegen Pflegeversicherung, sonst Arbeitgeberzuschuss maximal ausgereizt)

Wenn das aktive Erwerbsleben endet, wird kein Krankentagegeld mehr benötigt. Aus diesem Grund werden auch keine Beiträge mehr für diesen Versicherungsschutz fällig. Wir gehen in unserem Fall vom Renteneintrittsalter 67 aus.

Mit dem Renteneintritt fällt das Krankentagegeld weg. Der Beitrag beträgt dann:

Krankenversicherung + Pflege SDK (S1, AM12, Z9, BE/214, PPN): 885,91 Euro

10 % Gesetzlicher Zuschlag (VT): 0 Euro

Krankentagegeld (TA6/130 vergleichbare Höhe wie GKV): 0 Euro

Summe: 885,91 Euro

Zusätzlich greift der Beitragsentlastungstarif in Höhe von 214 Euro monatlich.

Beitrag dieser Privaten Krankenversicherung (PKV) reduziert sich in der Rente auf: 671,91 Euro

Der Beitrag der Privaten Krankenversicherung (PKV) muss unabhängig von Zuschüssen oder Verrechnungen bezahlt werden.

Wenn wir nun die Finanzierung der GKV und PKV im Alter betrachten, funktioniert diese auf drei Ebenen.

Die gesetzliche Maximalrente für Angestellte in der GRV beträgt im Jahr 2025, nach einer Einzahlung über 45 Jahre, 3.443 Euro im Monat.

Dieser Betrag wird als Grundlage für die Bezuschussung der Gesetzlichen Krankenversicherung (GKV) und der Privaten Krankenversicherung (PKV) herangezogen.

Der allgemeine Beitragssatz zur Gesetzlichen Krankenversicherung der Rentner beträgt 2025 einheitlich für alle Krankenkassen 14,6 %. Hiervon tragen der Versicherte und die Gesetzliche Rentenversicherung (GRV) jeweils die Hälfte. Auch an dem von der Gesetzlichen Krankenversicherung (GKV) erhobenen individuellen Zusatzbeitrag beteiligt sich die Gesetzliche Rentenversicherung (GRV) zur Hälfte.

Bei der Privaten Krankenversicherung (PKV) erhalten Sie im Jahr 2025 maximal einen Zuschuss zur Krankenversicherung in Höhe von 8,55 % auf die Gesetzliche Rente.

Was bedeutet das in Zahlen, wenn wir von der Maximalrente ausgehen?

3.443 Euro Rente im Monat * 0,0855 * 2 (Anteil Rentner und GRV) = 588,75 Euro

Diesen Zuschuss mit Eigenbeitrag erhalten beide Systeme, die Private Krankenversicherung (PKV) und die Gesetzliche Krankenversicherung (GKV). In unserem Fall bleibt jedoch noch eine Differenz des GKV-Beitrags zum PKV-Beitrag in Höhe von:

671,91 (Private Krankenversicherung) - 588,75 Euro (Gesetzliche Krankenversicherung) = 83,16Euro Differenzbetrag

Ist die PKV somit um 83,16 Euro teurer als die GKV und wenn ja, ist das schlimm?

Grundsätzlich müssen wir festhalten, dass die hier genannte Private Krankenversicherung (PKV) einen Hochleistungstarif beinhaltet. Die Leistungen sind nicht vergleichbar mit den Leistungen der Gesetzlichen Krankenversicherung (GKV). Würden wir eine PKV mit einem vergleichbaren Schutz zur GKV wählen, gäbe es diese Differenz nicht. Die Private Krankenversicherung (PKV) wäre eher günstiger als die Gesetzliche Krankenversicherung (GKV). Es ist somit zu kurz gedacht, wenn wir nur Beiträge vergleichen.

Die Differenz stellt sich zudem nach Betrachtung von Ebene zwei und drei kleiner dar, als es in Ebene eins erscheint. Warum ist das so?

Betriebliche Altersvorsorgen werden zu 100% in der Gesetzlichen Krankenversicherung (GKV) verbeitragt. Was bedeutet das?

Nehmen wir an, Sie oder Ihr Arbeitgeber (nicht unüblich) haben eine Betriebliche Altersvorsorge im Alter von 22 Jahren in Höhe von 4 % der Beitragsbemessungsgrenze (alte Bundesländer) 2025 abgeschlossen. Das würde einen Beitrag zur BAV in Höhe von 322 Euro im Monat bedeuten. Bei einer Rendite auf die Betriebliche Altersvorsorge (BAV) von 3 % auf die Einzahlung bei einer Spardauer von 45 Jahren hätten Sie im Alter von 67 ein Kapital in Höhe von 364.092 Euro angespart. Würde der Rentenfaktor pro 10.000 Euro bei 30 Euro monatlich liegen, hätte dies eine Rente in Höhe von 1.092 Euro monatlich zur Folge. Diese Rente würde nicht komplett ausgezahlt. Es würden Steuern und Beiträge zur Gesetzlichen Krankenversicherung (GKV) abgeführt.

Wie hoch ist der Beitrag 2025 zur Gesetzlichen Krankenversicherung (GKV) auf Betriebliche Altersvorsorgen?

Rentner, die in der gesetzlichen Krankenkasse versichert sind, zahlen den allgemeinen Beitragssatz in Höhe von 14,6 %. Hinzu kommt noch ein kassenindividueller Zusatzbeitrag, in unserem Fall der Durchschnittszusatzbeitrag in Höhe von 2,5 %.

Dieser wird von der Leistung der Betrieblichen Altersvorsorge (BAV) abgezogen. Das bedeutet in Zahlen:

1.092 Euro * 0,171 = 186,78 Euro monatlicher Abzug durch GKV

Die Kosten für die Gesetzliche Krankenversicherung (GKV) betragen somit nach dieser Betrachtung:

588,75 Euro (Übertrag Ebene 1) + 186,78 Euro (Kosten Ebene 2) = 775,53 Euro monatlich

Der Beitrag der Privaten Krankenversicherung (PKV) im genannten Hochleistungstarif bleibt gleich und beträgt:

671,91 Euro (Übertrag Ebene 1)

Wir erhalten somit einen Beitragsvorteil für die Privater Krankenversicherung (PKV) zur Gesetzlicher Krankenversicherung (GKV) in Höhe von:

671,91 Euro (PKV) – 775,53 Euro (GKV) = - 103,62 Euro

Die Private Krankenversicherung (PKV) ist somit 103,62 Euro günstiger!

Leider sind wir mit dieser Rechnung noch nicht am Ende angekommen. Im Rahmen des Erwerbslebens werden einige selbständig, sind zeitweise im Ausland oder versichern sich anders. Diesen Personen könnte der Weg in die Krankenversicherung der Rentner versperrt sein. Es gilt folgende Regel:

Für die Pflichtmitgliedschaft in der gesetzlichen Krankenversicherung der Rentner (KVdR) sind bestimmte Voraussetzungen zu erfüllen: Wer berufstätig war, muss in der 2. Hälfte der Erwerbszeit mindestens zu 90 Prozent gesetzlich krankenversichert gewesen sein - egal ob als Pflichtmitglied oder freiwilliges Mitglied.

Wenn diese Bedingungen nicht erfüllt werden, werden alle Einkommensarten, bis zur Beitragsbemessungsgrenze, für den Beitrag der Gesetzlichen Krankenversicherung (GKV) herangezogen. Es werden somit unter anderem Zinseinkünfte, Kapitaleinkünfte, Mieten, Erträge aus Forstwirtschaft, … für die Beitragserhebung der GKV herangezogen. Was bedeutet das?

Die Beiträge zur Gesetzlichen Krankenversicherung (GKV) werden in allen Ebenen bis maximal zur Beitragsbemessungsgrenze summiert. Die Beitragsbemessungsgrenze liegt 2025 bei 66.150 Euro jährlich p. a. oder 5.512,50 Euro im Monat.

Das bedeutet, die Maximalrate für die Gesetzliche Krankenversicherung (GKV) im Monat beträgt 2025:

5.512,50 Euro * ( 17,1% GKV + Zusatzbeitrag) = 942,64 Euro

Wir erhalten somit plötzlich eine positive Differenz für die Private Krankenversicherung (PKV) in Höhe von:

671,91 Euro (PKV) – 807,98 Euro (GKV) = - 270,73 Euro

Die Private Krankenversicherung (PKV) ist somit nach dieser Rechnung 270,73 Euro GÜNSTIGER.

Bei der Pflegeversicherung werden von Beginn an monatlich 143,96 Euro Beitrag gespart. Der Arbeitgeber behält hiervon seinen Anteil. Dennoch liegt die persönliche Ersparnis bei 71,98 Euro im Monat. Wenn diese Ersparnis vom Alter 40 bis 67 über 27 Jahre in einer Basisrente angelegt wird erhält man bei einer Rendite von 6% eine Ablaufleistung von: 60.731 Euro

Mit diesen Rücklagen wird der Beitragsvorteil im Alter für die Privater Krankenversicherung (PKV) gegenüber der Gesetzlicher Krankenversicherung (GKV) noch transparenter.

Bei der Privaten Krankenversicherung (PKV) erhält man bei Leistungsfreiheit eine Beitragsrückerstattung. Wenn wir davon ausgehen, dass diese im Schnitt des Erwerbslebens nur bei zwei Monatsbeiträgen liegen würde und wir diese sinnvoll anlegen, würde dies bei einer Laufzeit von 27 Jahren bedeuten:

Mit diesen Rücklagen wird der Beitragsvorteil im Alter für die Privater Krankenversicherung (PKV) gegenüber der Gesetzlicher Krankenversicherung (GKV) noch transparenter.

Mit dieser Betrachtung wird der Beitragsvorteil im Alter für die Privater Krankenversicherung (PKV) gegenüber der Gesetzlicher Krankenversicherung (GKV) noch transparenter.

Aus den Berechnungen wird offensichtlich, dass der erste Eindruck, dass die Gesetzliche Krankenversicherung (GKV) im Alter günstiger ist als die Private Krankenversicherung (PKV), oft falsch ist.

Sollte es dennoch zu einem Problem bei der Bezahlung der Beiträge der Privaten Krankenversicherung (PKV) kommen, besteht die Möglichkeit eines Tarifwechsels (rechtlich geregelt in § 204 VVG). Sie können den hier aufgeführten Versicherungsschutz des Hochleistungstarifs in der Privaten Krankenversicherung (PKV) dem Niveau der Gesetzlichen Krankenversicherung (GKV) angleichen und somit die Leistungen erheblich reduzieren. Da Sie im gesamten Erwerbsleben Rücklagen für den Hochleistungstarif gebildet haben, würde dieser Schritt zu einer extremen Reduzierung des Beitrags Ihrer Privaten Krankenversicherung (PKV) führen. Dies geht eventuell bis zur Beitragsbefreiung.

Wir glauben, nach den Ausführungen wird klar, dass die Finanzierung der Privaten Krankenversicherung (PKV) stabil und gesichert ist. Man muss nur mündig mit diesem Thema umgehen und alle Aspekte beleuchten. Auch wenn nicht alle Punkte auf jeden zutreffen, so heben sich einige Punkte gegenseitig auf oder ergänzen sich. Die Praxis zeigt, dass unsere Kunden in der Rente mit Ihrer Privaten Krankenversicherung (PKV) sehr zufrieden sind. Die Diskussion der Beiträge im Alter wird oft emotional geführt, ohne die Fakten zu beleuchten und abzuwägen. Wichtig für dieses Gelingen ist jedoch, dass Sie in der Beitragsphase nicht auf Tarifwechselangebote oder Billigtarife hereinzufallen. Ein hoher Beitrag, den Sie sich mit dem Arbeitgeber teilen, ist gut und für Sie oft günstiger. Aber das ist ein anderes Thema…